金融市場的價格因多種原因而波動——宏觀經濟數據、公司財報、央行決策、地緣政治衝擊。 但是,熟練的交易者常常運用的一個強大且常被低估的因素是金融市場的季節性變化。

季節性是指每年大致相同時間會重複出現的可預測價格走勢。 與圖表模式或新聞短期反應不同,這些市場走勢源於更長期的供需週期、天氣條件、全球假期等因素。 對於活躍的交易者,尤其是 ThinkCapital 的交易者而言,了解這些反覆出現的季節性模式可以改善交易時機,協助管理風險,甚至在專業交易公司(prop trading)挑戰中提供策略性優勢。

季節性、週期性和趨勢:了解其區別

在深入探討範例之前,區分季節性、市場週期和趨勢是很重要的。

- 季節性是指在特定時間點會出現的一致性模式,例如黃金在重大節日前上漲,或石油價格在夏季旅遊月份飆升。

- 市場週期更為寬廣且不易預測,可能持續數月或數年,通常受到通膨趨勢、衰退憂慮或貨幣緊縮等宏觀經濟變化的驅動。

- 趨勢簡單來說是指市場的整體方向——上漲、下跌或橫盤——可能與日曆無關。

當季節性洞察力與更廣泛的週期或新興趨勢相符時,它們變得特別有力,使交易者能夠在交易想法背後疊加多種確認形式。

當金融市場的季節性模式崩潰時

儘管很有用,但季節性並不是一個保證的信號。 全球性衝擊、極端天氣事件、政治危機或黑天鵝事件可能會暫時扭曲或甚至取消預期的季節性行為。

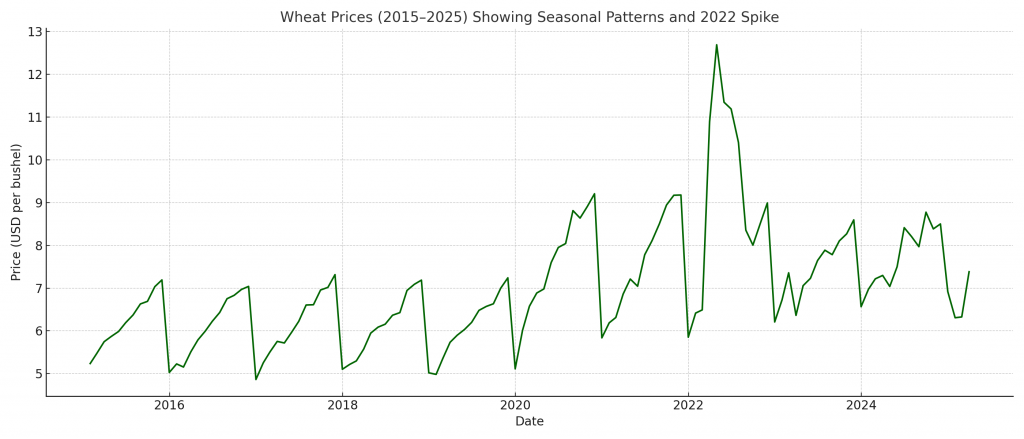

俄羅斯入侵烏克蘭後的小麥市場就是一個很好的例子。 小麥通常遵循從種植到收穫的季節性價格節奏。 但在入侵後,由於全球糧食短缺的擔憂,糧食價格遠遠超過了季節性常態。 雖然這些干擾不會永遠持續,但它們提醒我們沒有絕對的季節性模式。

這是 ThinkCapital 交易者的交易訓練場成為強大工具的地方。 它讓交易者能夠模擬過去的季節性窗口,並回測價格模式在真實世界衝擊下的表現。 想看看黃金在2020年疫情期間的反應,或是在OPEC公告後7月份石油的表現? 交易者的訓練場讓你可以重現那些精確的市場條件,而無需冒任何資金風險。

黃金:季節性需求和避險高峰

Gold 是 ThinkCapital 上交易最多的金融工具之一,並具有明確記錄的季節性模式。

由於印度和中國(兩個最大的黃金消費國)的婚禮季節和節日期間需求增加,價格往往會在年中上漲。 年末時,西方的節日購物和年終送禮活動將進一步提振需求。 這些持續的需求週期在可預測的時間間隔內產生向上的價格壓力。

然而,黃金也是一種避險資產,意味著在不確定時期(如通膨飆升、貨幣危機或地緣政治衝突)會吸引資本。 在這種情況下,價格走勢可能會脫離季節性規律,轉而反映出機構投資者的恐慌性買盤或策略性對沖行為。

為了彌合這些差異,許多 ThinkCapital 交易者轉向交易者訓練室,研究黃金在十二月期間或危機事件中的表現。 透過回顧先前的交易模式,他們可以精確找出乾淨的進場點在哪裡,動能持續的時間,以及這些模式是否持續重複出現——這些知識可能是在獲得資金的交易挑戰中,區分強勁進場和錯誤時機交易的關鍵。

我使用交易者訓練室重播了 2021 年 12 月至 2023 年的黃金交易設置,這讓我在 Lightning 挑戰中有了交易的信心。

石油和天然氣:能源需求的季節性變化

能源商品是最具季節性敏感性的資產之一,具有眾所周知的消費模式。

在美國,夏季旅遊季節導致汽油需求激增。 隨著公路旅行和節日出行增加,這種消費增長通常會導致西德州中質原油(WTI)價格上漲,尤其是在長週末和國定假日期間。 這種模式如此一致,以至於已成為商品交易者的標準做法。

天然氣則往往會經歷兩次主要的激增:

- 在炎熱的夏季,由於空調使用,電力需求會急劇上升

- 在寒冷的冬季,取暖需求會大幅增加

這兩種相反的天氣事件每年都會創造出雙重季節性交易機會,為交易者提供多個高概率交易時間窗口。

許多 ThinkCapital 交易員使用交易者訓練室(Trader’s Gym)研究 7 月石油的走勢或 12 月天然氣的劇烈波動。 他們分析動能何時開始,波動性如何表現,以及哪些交易設置能產生最乾淨的進場點——所有這些都在進行任何實盤交易之前。

農業商品:從田地到市場的可預測週期

小麥、玉米、大豆——農業市場是所有市場中最具季節性可預測性的。

我很抱歉,但您似乎沒有提供要翻譯的完整文本。請提供您想要翻譯的具體文字,我將幫助您將其從英文(美國)翻譯成繁體中文(台灣)。

- 播種季節(春季):由於對未來供應的不確定性,價格往往會上漲。

- 收穫季節(盛夏至秋季):隨著新供應湧入市場,價格下跌。

此外,期貨合約還包含交割日期和儲存成本等細微差別。 即便如此,短期價格走勢仍然遵循季節性種植和收穫模式。

經驗豐富的交易者會順應這些週期並做好相應準備。 與其依賴理論,他們利用交易者訓練室重新審視特定月份的價格行為——例如三月(播種不確定性)或八月(收穫影響)——以獲得對可能預期情況的實際感受。 對於參與 ThinkCapital 挑戰賽的交易者來說,這項洞察力能讓他們真正掌握波動性最可能出現的時機。

股票:你不能忽視的日曆效應

雖然股票通常受公司基本面和宏觀新聞驅動,但它們也呈現出被稱為日曆效應的季節性行為——在一年中特定時間傾向出現的重複模式。 這些並非絕對的規則,但它們在歷史數據中出現得足夠頻繁,足以影響交易策略:

- 一月效應:小型股和被低估的股票通常在年初會出現上漲,部分原因是機構投資者重新調整投資組合和散戶投資者部署年終獎金。 雖然近年來表現較不穩定,但仍受資深交易員密切關注。

- 五月賣出,遠離市場:從歷史數據來看,五月至十月期間的股市表現往往低於全年其他時段。 這不是一個確定的下跌,但一些交易者會在這段期間減少風險敞口或專注於防禦性策略。

- 萬聖節效應:這指的是股票在11月至4月期間表現較強的歷史趨勢。 一些研究表明在這個時間窗口內有超額表現,但並非每一年都符合這種模式。

- 聖誕老人行情:在12月最後一週和1月的前兩個交易日,通常會出現一段短暫的看漲動能,這是由於交易量低、年終樂觀情緒以及基金部位調整所驅動。

這些季節性效應可能是微妙的、不一致的,或被更大的市場力量所覆蓋。 這就是為什麼許多 ThinkCapital 交易者使用交易者訓練室(Trader’s Gym)來重播特定的假期期間,並分析個別板塊或指數的反應。 透過研究不同年份的真實市場行為,交易者可以提高交易時機、調整倉位大小,並避免僅根據季節性聲譽做出決策。

明智地運用季節性:策略,而非捷徑

金融市場的季節性並非水晶球,而是一個提供背景脈絡的工具。 它能提升你的判斷力,幫助你掌握交易時機,並提供關於波動性的線索。 但它應該始終與穩健的技術分析、風險管理和明確定義的策略相結合。

在 ThinkCapital,您不需要猜測。 交易者可以使用:

- ✅ 交易者的訓練場:在真實市場條件下回測季節性交易策略

- ✅ 使用 TradingView 和 ThinkTrader 建立並執行高確信度的交易

- ✅ 像 Lightning 和 Nexus 這樣的評估計劃,具有低最低交易天數和獎勵精準交易的規模化機會

無論您是在準備7月的石油反彈還是12月的黃金上漲,季節性市場意識可以為您提供更明智的優勢——但前提是您必須測試、優化並以紀律執行。

常見問題

Q: 金融市場中的季節性是什麼?

A: 它指的是與一年中特定時期相關的重複性價格行為,受需求週期、天氣、節日和供應動態等因素影響。

Q: 季節性交易的準確性如何?

A:金融市場的季節性模式是基於長期數據,並且可以是可靠的,尤其是在商品和指數市場中。 However, it works best when paired with real-time technical and fundamental analysis.

問:哪些資產遵循季節性模式?

A:黃金、石油、天然氣、農產品(如小麥和玉米)甚至股票指數如標普500指數,常常呈現季節性波動。

問:我如何安全地測試季節性交易策略?

A:使用交易者訓練室,在即時條件下模擬歷史交易設置,讓您可以在不冒風險的情況下練習、學習和改進。

免責聲明

交易涉及高風險,零售投資者賬戶可能因槓桿作用而迅速虧損資金。 本文僅供教育目的,不應被視為財務建議。 在做任何投資決策之前,務必進行自己的研究並考慮您的財務狀況。 在外匯交易中,有效的風險管理對於保護您的資本和適當管理風險至關重要。